Wertentwicklung von Edelmetallen = Wertverlust der Währungen

In diesem Beitrag stellen wir Ihnen umfangreiche Informationen und Charts zu historischen und aktuellen Gold- und Silberkursen sowie zur Gold-Silber-Ratio bereit. Außerdem finden Sie hier eine Aufstellung der Gold- und Silberrenditen der letzten Jahre sowie eine detaillierte Darstellung zur Wertentwicklung von Gold im Vergleich zu weiteren, relevanten Anlageklassen sowie diversen Währungen – insbesondere zum Euro.

Sie interessieren sich für historische und aktuelle Platin- und Palladiumkurse? Dann werden Sie hier fündig.

Über die folgenden Menüpunkte können Sie durch unseren Beitrag navigieren:

Goldpreis, Dow Jones und US-Zinsanlagen im Vergleich – Langzeitchart

Vor über 50 Jahren – am 15. August 1971 – wurde mit der Aufkündigung des US-Dollar Einlöseversprechens in Gold durch Präsident Richard Nixon der US-Dollar als Fiatwährung geboren. Dies war der Startschuss für ein historisch einmaliges Währungsexperiment: Die ungedeckte Papiergeldära.

Wie haben sich die einzelnen Anlageklassen seit dem Beginn der entfesselten Geld- und Schuldenorgie entwickelt? Zu welcher Zeit waren Goldinvestments überlegen? Wann waren Aktien profitabel? Wie entwickeln sich insbesondere der Goldkurs und der Silberkurs?

Gold glänzt am stärksten: Geduld zahlt sich aus!

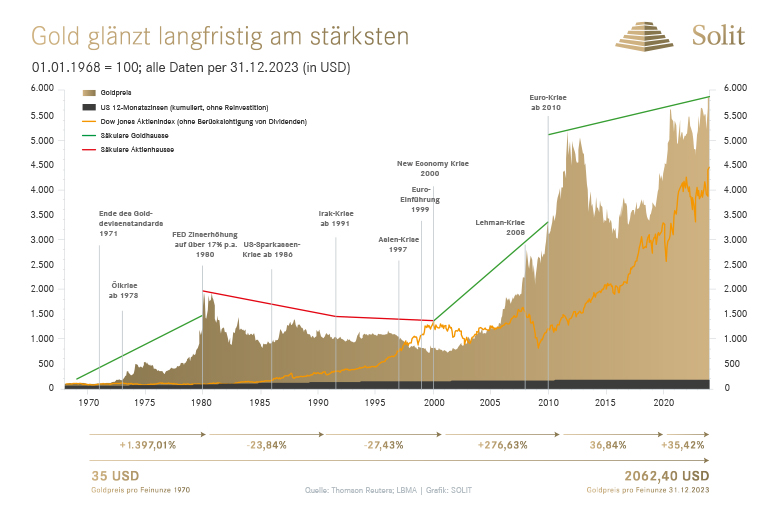

Das abgebildete Vergleichschart, in dem Goldpreis, Dow Jones und US-Zinsanlagen im Zeitverlauf – beginnend mit der Aufgabe der Gold- / US-Dollar-Bindung – sowie wichtige historische Ereignisse abgetragen sind, liefert Antworten zu all den obenstehenden Fragen.

Die folgende Grafik verdeutlicht, dass der historischen Entscheidung Nixons im Jahre 1971 eine Dekade stark steigender Goldpreise folgte. Ursache hierfür war der zunehmende Vertrauensverlust in die ungedeckten Währungen. Verstärkt wurden diese Entwicklungen zudem durch die Folgen der Ölkrise.

Anlageklasse im Langfristvergleich: US-Dollar – Zum Vergrößern bitte klicken

Langfristig positive Wertentwicklung für Gold

Interessant: Ebenso wie die aktuelle Goldhausse, die im Jahr 2001 ihren Ursprung hat, ist auch der Verlauf der 1970er Hausse von einer mehrjährigen, für Goldinvestoren durchaus empfindlichen zyklischen Korrektur mit nahezu 50% Kursrückgang (1974-76) unterbrochen worden. Anleger wurden in den darauffolgenden Jahren (1976-80) mit einem Kursanstieg von nahezu 800% für ihre Geduld und Weitsicht ihrer Investition belohnt.

Mit einer abrupten Zinserhöhung auf über 17% beendete der damalige FED-Präsident Paul Volcker 1980 diese Goldhausse. Zwei Dekaden mit positivem Realzins, globalem Wirtschaftswachstum und das aufziehende Computer-Zeitalter (Stichwort: Industrielle Revolution) folgten. In diesem Umfeld der 80er und 90er Jahre des letzten Jahrtausends war die Partizipation an Produktivkapital über Aktienengagements gegenüber dem unverzinsten Gold folglich auch überlegen.

Gold als Maßstab für Inflation

Trotz der oft schwankenden Wertentwicklung von Gold blickt das Edelmetall auf eine konstant bleibende Kaufkraft zurück. Der Wert des Edelmetalls bleibt somit – unabhängig von der aktuellen Entwicklung des Goldpreises in Euro – auch über Jahre hinweg annäherungsweise gleich. Dies führt dazu, dass das Edelmetall Gold als Maßstab für Inflation herangezogen werden kann, denn sowohl kurz- als auch langfristig werden Ungleichgewichte durch den gleichbleibenden Wert des Edelmetalls ausgeglichen.

Besonders im Hinblick auf den Wertverlust des Euros kommt diesem Phänomen eine hohe Bedeutung zu. Denn auch heute noch können mit einer Unze Gold die gleichen Sachwerte wie noch vor ein paar Jahrhunderten erworben werden, während unser Papiergeld – und somit auch der Euro – immer weiter an Wert verliert. Somit bietet das Edelmetall Gold aufgrund seiner gleichbleibenden Kaufkraft wohl die beste Absicherung gegen den Wertverlust des Euros und gegen Inflation.

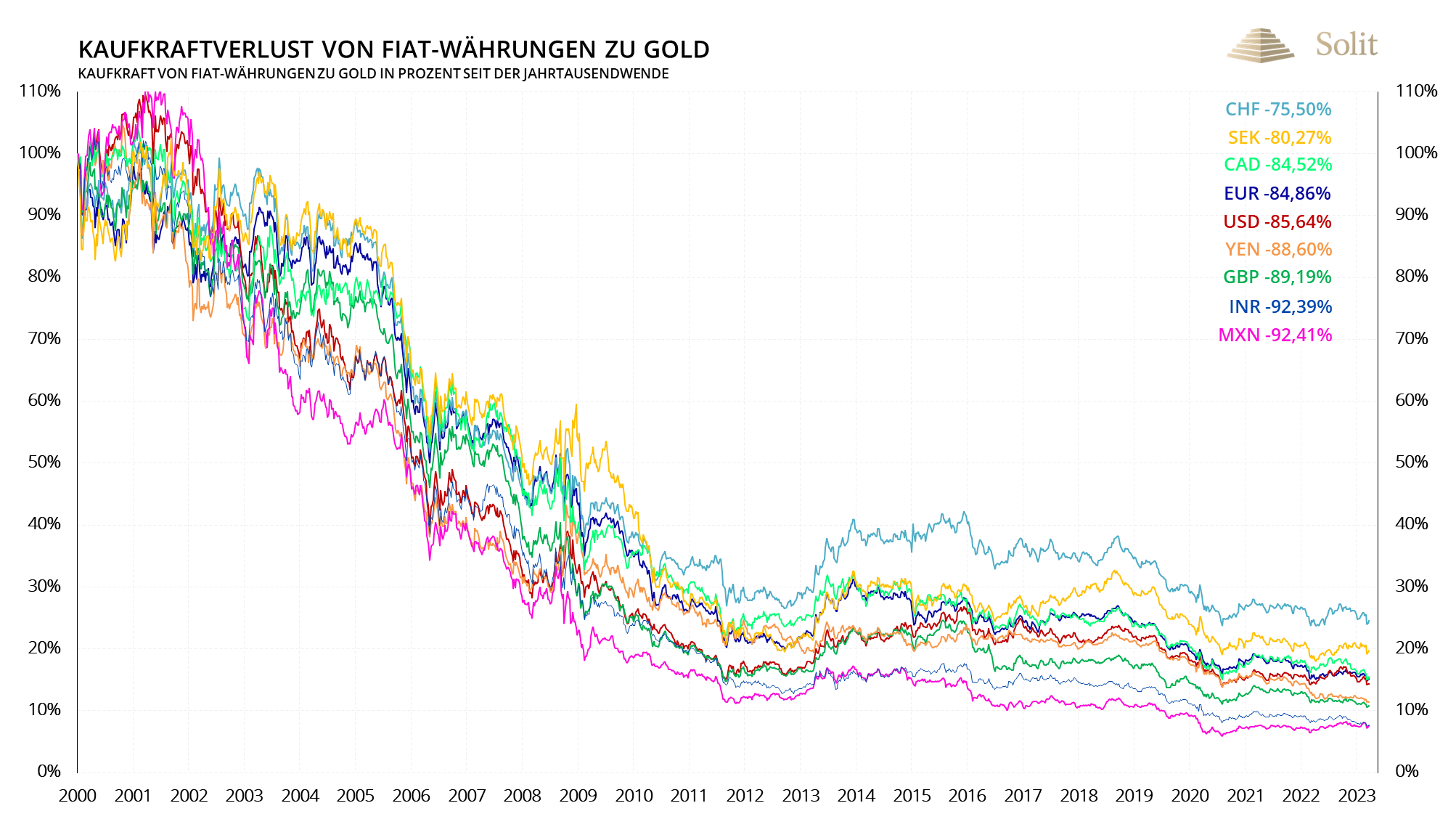

Den Kaufkraftverlust der Währungen gegen Gold zeigen die beiden folgenden Charts deutlich:

Kaufkraft des Euro vs. Gold seit 2000 – Zum Vergrößern bitte klicken

Kaufkraft von Fiat Währungen vs. Gold seit 2000 – Zum Vergrößern bitte klicken

Nimmt man Gold als Maßstab der Teuerung und als Inflationsbarometer, so zeigt sich, dass die großen Weltwährungen seit dem Jahr 2000 zwischen 75% und 93% zum Gold abgewertet haben. Der Schweizer Franken verlor demnach 75% an Kaufkraft, der Euro 85%, der US-Dollar immerhin 86% und das britische Pfund gar 89% zum Gold.

Das Platzen der Dotcom-Blase: Beginn der aktuellen Goldhausse

Die Folge der Aktienhausse: Die Dotcom-Blase, deren Platzen den Übergang zur seit dem Jahr 2001 anhaltenden säkularen Goldhausse markiert. Als Reaktion auf das Platzen dieser New-Economy-Blase wurde weltweit eine Ära historisch einmaliger Notenbankinterventionen zur Aufrechterhaltung der Schuldentragfähigkeit eingeläutet. Trotz im Zeitverlauf immer aggressiverer Zinssenkungen, Rettungspakete, Anleihe- sowie weiterer Wertpapierkäufe durch die Zentralbanken vermag eine nachhaltige konjunkturelle Trendwende nicht mehr gelingen. Vielmehr häufen sich Finanzblasen, Krisen und Risiken.

Letztlich bleibt zu konstatieren, dass eine ursächliche Bekämpfung der in globaler Dimension geschichtlich einmaligen Überschuldung nicht stattfindet, sondern vielmehr die Probleme jeweils von Seiten der politischen Protagonisten in die Zukunft verlagert werden. Wie so oft in der Geschichte wird versucht, die Rückzahlung der Schulden in durch monetäre Inflation wertgeminderter Währung vorzunehmen – auf dem Rücken der Sparer, Arbeiter und Rentner, die mit den Konsequenzen der Währungsverwässerung konfrontiert sind.

Eine Erhöhung der Zinsen in den historischen Normalbereich – oder sogar darüber hinaus – ist im Gegensatz zum Jahr 1980 unter Berücksichtigung der aktuellen globalen Schuldenlast nur mit erheblichen ökonomischen Verwerfungen denkbar. Die Notenbanken dürften daher insbesondere weiterhin versuchen, die Realzinsen im negativen Bereich zu halten.

Nach unserer festen Überzeugung wird die aktuelle Edelmetall-Hausse erst nach Bereinigung der weltweiten Überschuldung ihr Ende finden. Wie diese enorme Schuldenlast abgebaut werden soll, werden wir in den nächsten Jahren erleben. Im Werkzeugkasten befinden sich u.a. Schuldenschnitte, (Hoch-)Inflation oder auch eine beliebige Kombination aus beidem.

Vieles spricht dafür, dass Gold- und Silberinvestoren für ihre Geduld in ähnlicher Weise belohnt werden wie Anleger, die sich von der Korrektur während des Gold-Zyklus in den 1970ern nicht haben abschrecken lassen.

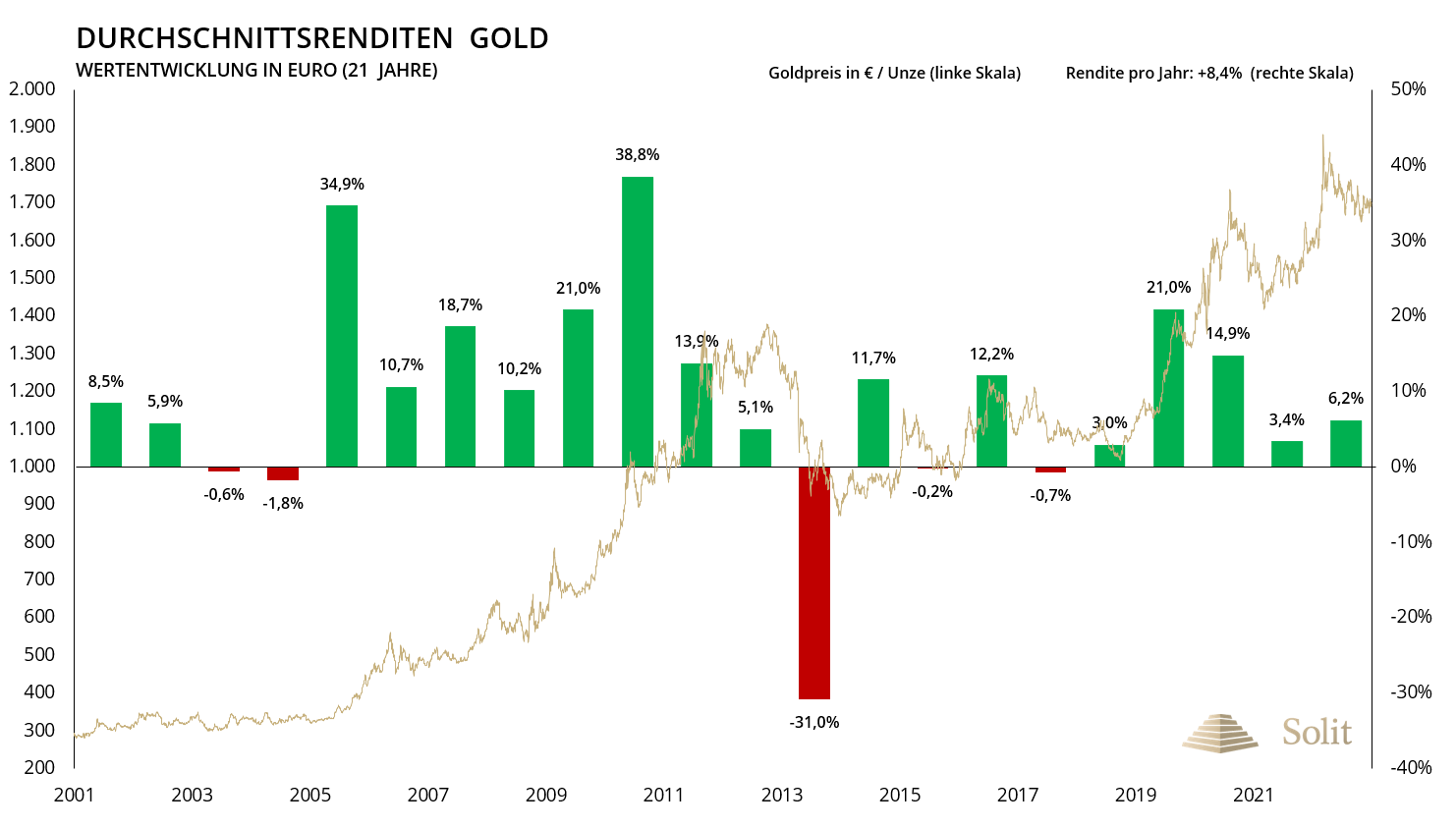

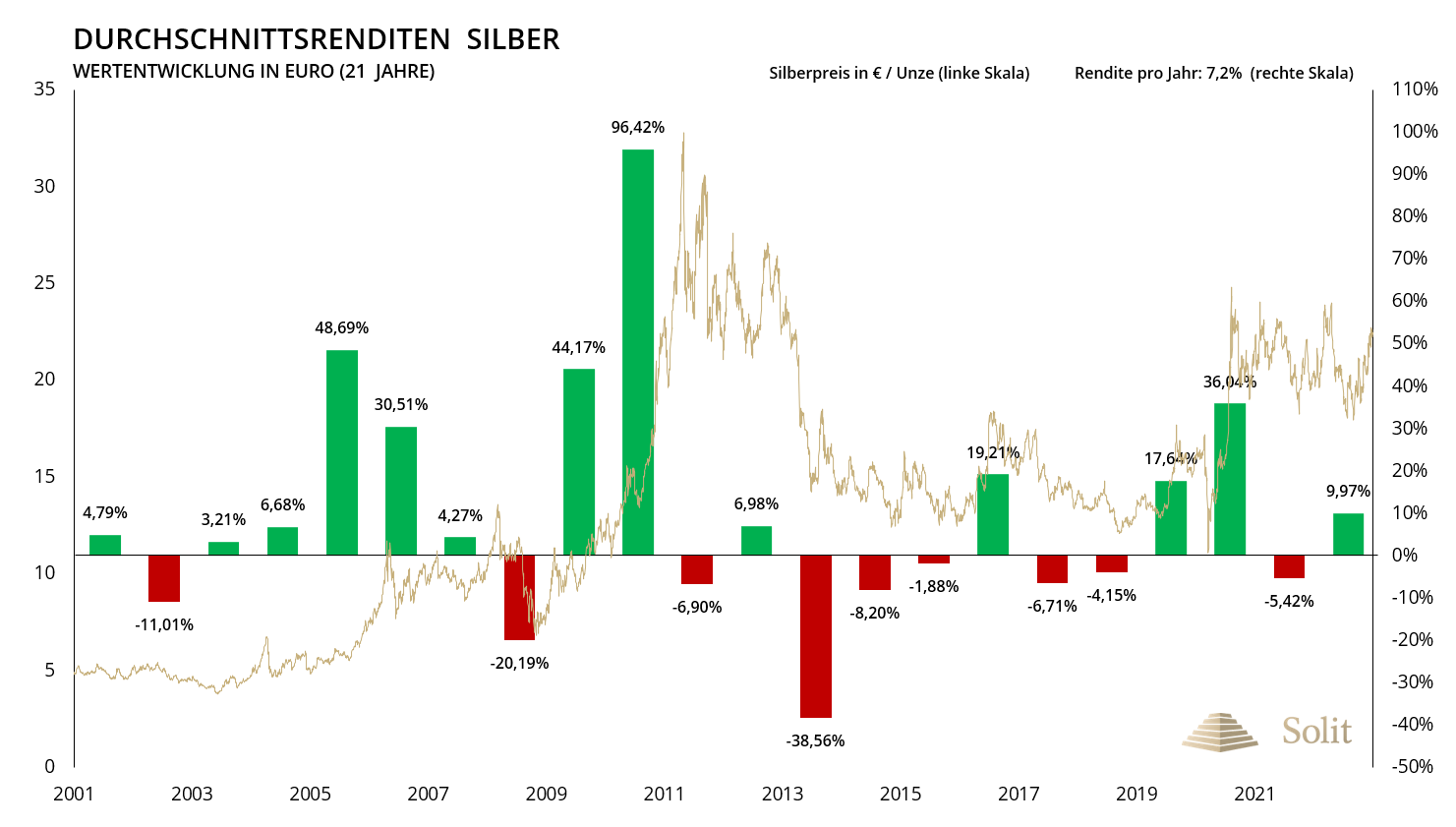

Gold- und Silberrenditen in verschiedenen Währungen seit 2001

Seit dem Jahr 2001 konnte der Goldpreis gemessen in Euro um durchschnittlich rund 9 Prozent pro Jahr zulegen, Silber stieg im gleichen Zeitraum um knapp 7 Prozent pro Jahr (Stand Januar 2024). Dieser Anstieg zeigt spiegelbildlich das Dilemma des zunehmenden Kaufkraftverlustes aller Währungen an.

Goldrenditen seit 2001 – Zum Vergrößern bitte klicken

Silberrenditen seit 2001 – Zum Vergrößern bitte klicken

Gold in unterschiedlichen Währungen

Neben dem Goldpreis in Euro ist im weltweiten Handel zudem die Beziehung zwischen dem Edelmetall und der US-amerikanischen Währung von großer Bedeutung. Dennoch bewerten Kapitalanleger, die weder aus dem europäischen noch dem amerikanischen Raum stammen, Gold in den Währungen ihres Landes. Um die Entwicklung des Goldmarktes richtig einzuschätzen ist es also wichtig, den Wert des Edelmetalls in allen relevanten Währungen zu betrachten. Denn nur so kann die Wertentwicklung von Gold frei von Fehleinschätzungen beurteilt werden.

Neben in Dollar gemessenen Goldpreisbewegungen bildet somit auch die Veränderung von Wechselkursen zwischen dem US-Dollar und anderen Währungen einen wichtigen Faktor wenn es darum geht, in Gold zu investieren. Denn genau diese Wechselkurse zwischen den Währungen verschiedener Länder beeinflussen den Goldpreis auch in anderen Währungen, wie beispielsweise dem Euro.

Nur Gold und Silber erfüllen Geldfunktion der Wertaufbewahrung

Gold und Silber als ultimative Währungen der letzten Instanz bieten historisch belegt den bestmöglichen Schutz gegen unseriöse Geldpolitik sowie Finanz- und Währungskrisen. So setzten die als euphemistisch als „Rettungsprogramme“ bezeichneten „unkonventionellen“ Notenbankmaßnahmen eine seit dem Jahr 2001 andauernde langfristige Hausse der Gold- und Silberpreise in Gang – zwischenzeitliche Preiskorrekturen bieten seither immer wieder besonders attraktive Einstiegs- oder Nachkaufgelegenheiten!

Wichtig zu verstehen ist, dass steigende Gold- und Silberpreise lediglich den sich beschleunigenden Wertverlust aller ungedeckten Währungen weltweit aufzeigen. Neben dem Zwecke des Tauschmittels und der Recheneinheit gehört auch die Wertaufbewahrung zu den Aufgaben einer Währung.

Nur Gold und Silber vermögen heute den langfristigen Schutz der Kaufkraft zu leisten und dienen somit als Hort der Sicherheit zur Konservierung von Ersparnissen für die Zukunft!

Durchschnittsrenditen von Gold im Zeitverlauf – Zum Vergrößern bitte klicken

Durchschnittsrenditen von Silber im Zeitverlauf – Zum Vergrößern bitte klicken

„Gold funktionierte seit der Zeit Alexander des Großen. Wenn etwas über zweitausend Jahre Bestand hat, ich denke, dann nicht aufgrund von Vorurteilen oder einer falschen Theorie.“

Bernard Baruch, US-amerikanischer Finanzier (1870-1965)

Aktuelle und historische Goldpreisentwicklung – In Euro und US-Dollar

Die Geschichte der Goldkursentwicklung

Seit mehreren tausend Jahren wird Gold als Tausch- und Zahlungsmittel genutzt, da es aufgrund seiner Seltenheit und seiner Beständigkeit einen konstant hohen Wert aufweist. Mit dem zunehmenden Tausch von Ware gegen Ware wurde eine Währung notwendig, um im Rahmen des Tauschhandels einen Gegenwert für die Waren vereinbaren zu können. Als eine Art erste Währung wurden Edelmetalle herangezogen, da die hieraus hergestellten Münzen leicht zu transportieren waren und zudem einen gleichbleibenden Wert nachwiesen. Der Wert dieser Währung wurde immer auf Basis des Goldgehaltes der Münzen gemessen, sodass ein Goldkurs zu dieser Zeit nicht notwendig war. Da der Wert von Goldmünzen schon bald nicht mehr anhand ihres Metallwertes festgemacht wurde, kam es schließlich zur Goldkursentwicklung. Seit dem 17. Jahrhundert wird der Goldkurs täglich in London festgelegt.

Wie kommt der Goldpreis zustande?

Der aktuelle Goldpreis am Finanzmarkt orientiert sich an der Angebots– und Nachfragesituation für Gold. Im Rahmen der Ermittlung der Goldkursentwicklung wird verschiedenen Faktoren eine wichtige Rolle zugeschrieben, wobei insbesondere Inflationsängste im Rahmen von politischen oder wirtschaftlichen Krisen, kurzfristige Ereignisse und Spekulationen, aber auch langfristige Erwartungen und die Finanzmarktdevisen von hoher Relevanz sind. Da das Edelmetall Gold vorwiegend in US-Dollar gehandelt wird, beeinflusst auch die wirtschaftliche Lage in den USA sowie der derzeitige Ölpreis den aktuellen Goldpreis in Euro. Dieser kann durch eine Umrechnung anhand des aktuellen Wechselkurses leicht aus dem, an den Börsen gehandelten Goldpreis in US-Dollar, ermittelt werden.

Neben den Goldfördermengen und der Goldnachfrage beeinflusst auch das Anlegerverhalten die Wertentwicklung von Gold. Der Wertverlust des Euro schürt die Angst vor Inflation und den damit verbundenen finanziellen Erwartungen für die Zukunft. Die Goldkursentwicklung richtet sich zudem nach den Notenbanken und deren Tätigkeiten bezüglich des Goldkaufs. Käufe und Verkäufe großer Goldmengen tragen zu einer hohen Volatilität des Goldpreises bei.

Bei der Bemessung des Goldpreises in Euro muss beachtet werden, dass der Anstieg des Wertes für eine Unze Gold nicht immer einen Wertanstieg des Goldes widerspiegelt, sondern möglicherweise lediglich im Wertverlust von Euro begründet ist. Die positive Wertentwicklung von Gold ist vor dem Hintergrund der liquiditätsorientierten Politik der Notenbanken häufig auf den sinkenden Wert von Währungen zurückzuführen.

Im Überblick: Einflussfaktoren auf die Wertentwicklung von Gold

Folgende Faktoren beeinflussen die Wertentwicklung des Goldpreises:

Goldcharts: Goldkursentwicklung in Euro und US-Dollar

Der Wert des Edelmetalls Gold unterliegt stetigen Schwankungen. Die folgenden Diagramme zeigen historische und aktuelle Goldpreise in Euro und US-Dollar.

Mit Hilfe der Kursdiagramme können Sie sich entweder die Edelmetallkurse der letzten 12 Monate anschauen oder aber durch Klick auf den blauen Button aus dem Goldchart herauszoomen und die Goldpreisentwicklung der letzten Jahre betrachten. Indem Sie einen Bereich im Diagramm markieren, erhalten Sie lediglich zu dieser Auswahl Informationen über den Wertverlauf von Gold in diesem Zeitraum. Alternativ können Sie den zu betrachtenden Zeitraum auch über die beiden grauen Schieberegler über dem Goldchart anpassen und so individuell festlegen.

Goldpreis in Euro und seine Wertentwicklung

Goldpreis in US-Dollar und seine Wertentwicklung

Aktuelle und historische Silberpreisentwicklung – In Euro und US-Dollar

Im Überblick: Einflussfaktoren auf die Wertentwicklung von Silber

Folgende Faktoren beeinflussen die Wertentwicklung des Silberpreises:

Silbercharts: Silberkursentwicklung in Euro und US-Dollar

Der Wert des Edelmetalls Silber unterliegt stetigen Schwankungen. Die folgenden Diagramme zeigen historische und aktuelle Silberpreise in Euro und US-Dollar.

Mit Hilfe der Kursdiagramme können Sie sich entweder die Edelmetallkurse der letzten 12 Monate anschauen oder aber durch Klick auf den blauen Button aus dem Silberchart herauszoomen und die Silberpreisentwicklung der letzten Jahre betrachten. Indem Sie einen Bereich im Diagramm markieren, erhalten Sie lediglich zu dieser Auswahl Informationen über den Wertverlauf von Silber in diesem Zeitraum. Alternativ können Sie den zu betrachtenden Zeitraum auch über die beiden grauen Schieberegler über dem Silberchart anpassen und so individuell festlegen.

Silberpreis in Euro

Silberpreis in US-Dollar

Aktuelle und historische Gold-Silber-Ratio

Unter der Gold-Silber-Ratio wird das Verhältnis des Goldpreises und Silberpreises zueinander verstanden. So kann mithilfe dieses Verhältniswertes ermittelt werden, wie viele Unzen Silber für eine Unze Gold eingetauscht werden können. Besonders im Hinblick auf Investitionsentscheidungen bietet die Gold-Silber-Ratio eine entscheidende Hilfe, da so eine optimale Verteilung des vorhandenen Kapitals auf die verschiedenen Anlagemöglichkeiten ermittelt werden kann. Dabei entwickelt sich die Ratio nicht in allen Fällen parallel zu den Gold- und Silberkursen, weswegen Kursverluste durch ein Beachten der Gold-Silber-Ratio nicht unbedingt umgangen werden können.

Gold-Silber-Ratio aktuell und historisch

Der SOLIT All-in-One Vermögensschutz | Lösungen für eine sichere Geldanlage – Alles aus einer Hand

Die SOLIT Gruppe bietet Kunden ein vollständiges Anlageportfolio, bestehend aus Edelmetallsparplänen sowie diversen Lagerkonzepten, an. So erhalten Kunden die ideale Lösung für eine sichere Geldanlage – und das alles aus einer Hand.